时间: 2024-02-25 21:25:27 | 作者: 高清滑环系列

| 详情 |

|---|

原标题:并购优塾 半导体系列之MCU控制芯片,BLDC电机驱动控制芯片产业链

不管是工业自动化领域、汽车领域,还是家电领域,各终端市场对电机控制性能都在提出更高的要求,不仅要电机能做到高效率和多功能控制,还要在追求高转速的同时实现低噪音低振动的控制效果。

那么,BLDC电机渗透率提升潜力有多大?电机驱动控制芯片的需求空间有多少?

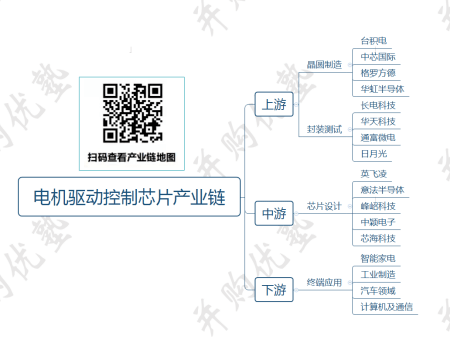

带着这样一些问题,我们的角度来看电机驱动控制芯片产业链。这条产业链的各环节,包括:

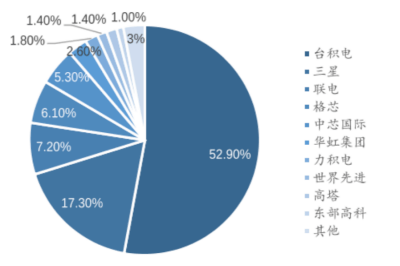

上游——晶圆制造及封装,代表企业包括台积电、中芯国际、日月光、华天科技等。

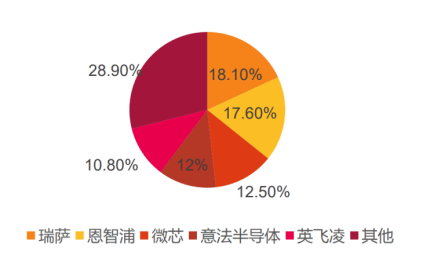

中游——为芯片设计,主控芯片领域代表企业有德州仪器、英飞凌、意法半导体、峰岹科技、中颖电子、兆易创新、芯海科技等。

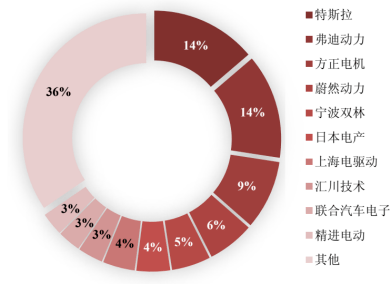

下游——下游电机厂商,代表公司有Nidec(日本电产)、美蓓亚、三洋电气、尼得松等。终端应用领域包括家电、工业制造、汽车电子、通信等领域,代表企业如松下、海尔、西门子、比亚的、特斯拉、华为等。

峰岹科技(广东省,深圳市)——2022年三季度,实现营业收入2.34亿元,同比下滑9.28%,归母净利润1.16亿元,同比下滑0.42%。

2022年业绩快报,营业收入3.23亿元,同比下滑2.25%,归母净利润1.42亿元,同比增长4.97%。

中颖电子(上海,上海市)——2022年三季度,实现营业收入12.56亿元,同比增长14.87%;归母净利润3.11亿元,同比增长15.88%。

芯海科技(广东省,深圳市)——2022年三季度,实现营业收入4.86亿元,同比增长4.98%;归母净利润0.03亿元,同比下滑96.14%。

2022年业绩快报,营业收入6.17亿元,同比下滑6.28%;归母净利润0.09亿元,同比下滑89.77%。

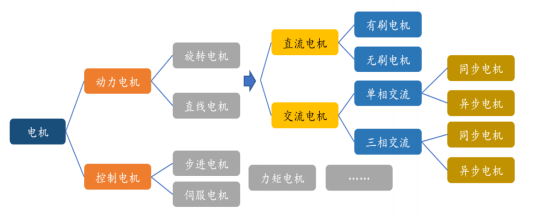

电机,即“马达”,是利用电和磁的相互作用,实现电能、机械能相互转化和传递的核心装置,应用场景广泛。

按用途,电机可分为动力电机和控制电机,动力电机功率较大,侧重于电机的启动;控制电机输出功率较小,侧重于电机控制的精度和速度,因此额外增加了控制电路部分。

动力电机按照电源分类,可分为直流电机和交流电机,其中,直流电机以良好的启动性能、调速性能等优点著称。直流电机按照有无电刷,又可分为有刷电机和无刷电机。

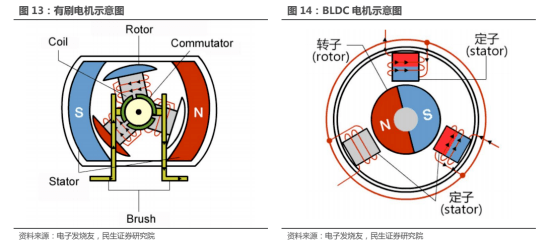

直流有刷电机——采用机械换向器,线圈在转子上,通过对磁场中的线圈施加电流,线圈会被一侧的磁极排斥,同时被另一侧磁极所吸引,在这种作用下不断旋转。旋转过程中,让通向线圈中的电流反向流动,使其持续旋转,电流方向的变化通过改变电刷的位置实现。

直流无刷电机(BLDC电机)——以电子换向器取代了机械换向器,线圈在定子( U 相、V 相、W 相三个定子)上,转子是永磁体,通过改变周围的线圈所产生的磁场的方向使转子旋转。经过控制通向线圈的电流方向和大小来控制转子的旋转,由于无需向转子通电,所以无需电刷。

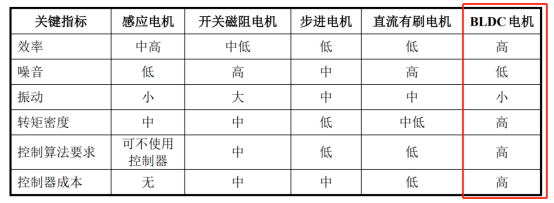

与有刷电机相比,BLDC电机效率高,控制性好,运转过程中噪音小且不产生火花,但成本相对也更高。

相比传统电机,BLDC 电机具备高可靠性、低振动、高效率、低噪音、节能降耗的性能优势,并可在较宽调速范围内实现响应快、精度高的变速效果,契合终端应用领域对节能降耗、智能控制、使用者真实的体验等方面的升级要求。

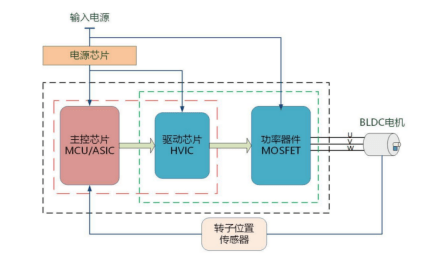

电机的正常工作离不开电机驱动控制芯片(MCU等)的支持,驱动控制芯片包含了速度控制、力矩控制、位置控制及过载保护等功能,它能够准确的通过输入信号,按照内置的算法控制电机绕组电路流动方向,从而控制电机的启停与转动方向。

终端市场对电机控制性能提出了更高的要求,不仅限于电机开关或简单变档的控制,还需要电机可以在一定程度上完成高效率、低噪音、多功能的复杂控制任务,这些都需要控制芯片予以实现。

1)MCU/ASIC芯片,属于控制管理系统大脑,实现电气信号检测、电机驱动控制算法及控制指令生成等;

2)HVIC,由于主控芯片难以直接驱动大功率的MOSFET,需要HVIC作为驱动芯片,起到高低压隔离和增大驱动能力的功能;

3)MOSFET,通过开关控制输出电流频率,实现对BLDC电机转速或转轴位置的调节。在三大核心器件共同作用下,给BLDC电机提供高压、大电流的驱动信号,产生U、V、W三相控制电压,使BLDC电机按照控制指令工作。

以2021年营业收入为例,中颖电子(14.94亿元)>芯海科技(6.59亿元)>峰岹科技(3.3亿元)。

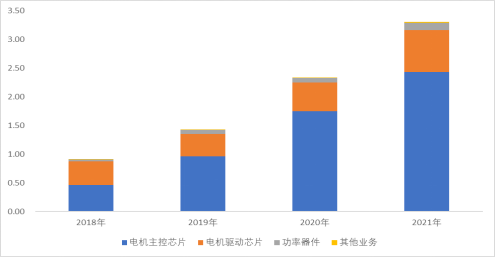

一、峰岹科技——2021年,主要经营业务中,超过70%来自电机主控芯片,其中约65%为电机主控芯片MCU,8.63%为电机主控芯片ASIC。

从下游应用领域来看,其产品大多数都用在小家电行业,如吸尘器、风扇、厨卫电器等,占比61.28%。

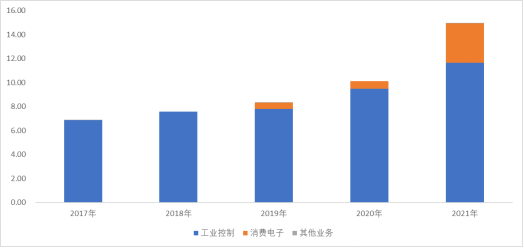

二、中颖电子——主要营业产品为工控级MCU芯片,2021年收入占比约78.06%;其余为消费电子用显示驱动芯片。

MCU大多数都用在白色家电、电机控制、电力电表等领域,其中,车规级MCU产品多为8位,国际企业已量产32位;显示驱动芯片大多数都用在智能手机和智能可穿戴设备。

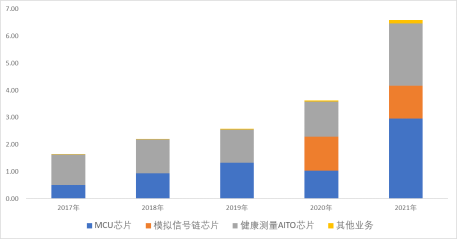

三、芯海科技——2021年,MCU芯片产品收入占比较高约45%、健康测量AIOT芯片产品占比约34.75%、模拟信号链芯片产品约18.48%。

其32位MCU产品开始大规模商用,下游包括工业测量、电力设备、传感器、动力电池等;健康测量AIOT芯片,能够测量人体心率、温度、心排、平衡度等参数;模拟信号链产品,大多数都用在智能手机和TWS耳机领域。

综上,三家收入均以MCU芯片为主,但下游应用领域存在一定的差异,其中,峰岹科技专注于电机主控芯片(目前主要用在小家电),中颖电子主要在白电领域,芯海科技以消费电子领域为主。

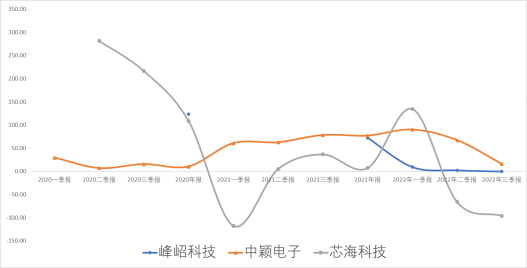

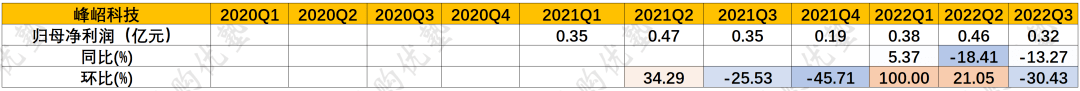

峰岹科技由于上市时间较短,历史数据较少,芯海科技净利润增速波动较大,主要受公允市价变动损益、资产减值损失等因素影响。

一、峰岹科技——2022年三季度,实现营业收入2.34亿元,同比下滑9.28%,归母净利润1.16亿元,同比下滑0.42%。

2022Q3单季度,实现营业收入0.66亿元,同比下滑13.27%,环比下滑18.52%;归母净利润0.32亿元,同比下滑6.71%,环比下滑30.43%。

根据业绩快报,2022年实现营业收入3.23亿元,较上年同期下降2.25%;归母净利润1.42亿元,同比增长4.97%;归母扣非净利润1亿元,较上年同期下降19.30%。

收入下降主要是:受宏观经济贸易环境及卫生事件影响,公司在电动工具、运动出行等应用领域的产品营销售卖出现下滑;但其在散热风扇(应用于服务器等)、白色家电等应用领域的产品营销售卖仍保持增长。

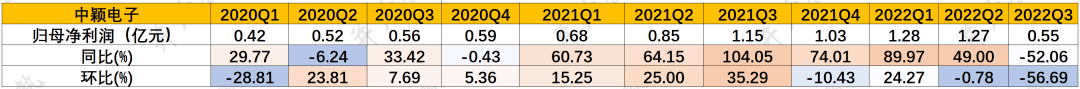

二、中颖电子——2022年三季度,实现营业收入12.56亿元,同比增长14.87%;归母净利润3.11亿元,同比增长15.88%。

2022Q3单季度,实现营业收入3.54亿元,同比下滑13.13%,环比下滑19.18%;归母净利润-0.13亿元,同比下滑136.06%,环比下滑56.69%。

2023年1月17日,公司发布2022年年度业绩预告,预计2022年实现归母净利润3.60~3.80亿元,同比增加-2.9%~2.5%;实现扣非归母净利润3.36~3.56亿元,同比增加-7.0%~-1.5%,业绩符合预期。

单Q4来看,预计实现归母净利润0.49~0.69亿元,同比增加-52.4%~-33.0%,环比增加-10.9%~25.5%。主要归因于全球半导体景气度下滑叠加海外通货膨胀,终端消费能力受到压制,家电和手机端需求快速下滑,影响家电MCU和锂电池管理芯片相关这类的产品的营收。

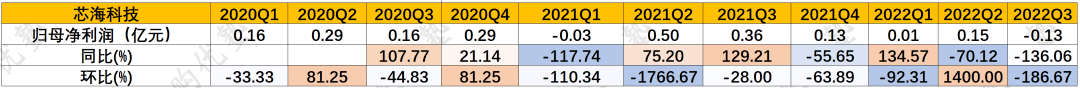

三、芯海科技——2022年三季度,实现营业收入4.86亿元,同比增长4.98%;归母净利润0.03亿元,同比下滑96.14%。

2022Q3单季度,实现营业收入1.48亿元,同比下滑21.34%,环比下滑21.69%;归母净利润-0.13亿元,同比下滑136.06%,环比下滑约186.67%。

根据业绩快告,经财务部门初步测算,预计 2022 年归母净利润1100万元左右,同比下降 88.50%左右,扣非归母纯利润是-3000万元左右,同比下降129.07%左右。

业绩下滑主要是:在 8 位 MCU、消费电子领域受卫生事件、国际形势、消费需求疲软等因素影响,呈现营收及毛利下滑的态势,对公司整体业绩影响较大。此外,持续加大在 BMS、泛工业、汽车电子等方向的研发、质量管理等方面的人才投入,人员数量及费用均迅速增加,人员费用同比去年增幅 45% 以上。

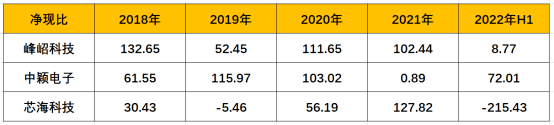

中颖电子2021年净现比较低,主要是公司为保障产能的持续增加,而对供应商支付大额的长期产能预付款及保证金,导致经营活动现金流量净额较低。

2021年,中颖电子购买设备增加以及合肥第二总部开始建设,导致资本支出增加,现金流覆盖资本支出的能力变弱;芯海科技受益于营业收入增加,现金流提升约143%。

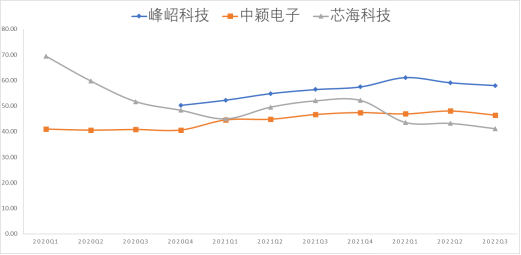

峰岹科技毛利率较高且在上升,主要是:1)产品性价比较高,定价权更强;2)芯片出货量逐年大幅度增长,规模采购成本优势凸显;2)充分参与下游计算机显示终端电机设计,实现产品的快速迭代,高稳定性、高可靠性、高集成度、高效率的主控芯片MCU产品在销售结构中比例不断提高。

芯海科技毛利率下滑,是因为终端需求疲弱,导致MCU芯片价格下降,进而影响毛利率。根据电子发烧友网报道,2022年二季度消费电子应用的MCU价格跌幅超50%。

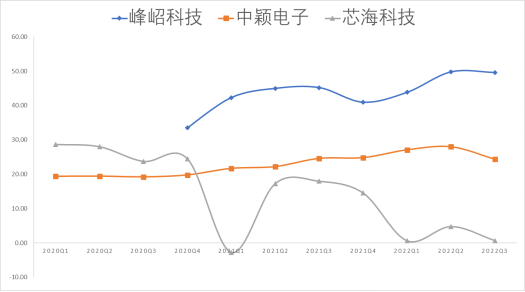

二、净利率——净利率主要根据毛利率水平,芯海科技净利率波动较大,2021年Q1净利率回落是因为人员规模增长以及股份支付费用增加所致,2022年净利率下跌是因为MCU价格下降导致毛利率下跌。

三、ROE——近三年几家公司净资产收益率变动较大,根本原因是受净利率和总资产周转率的影响。

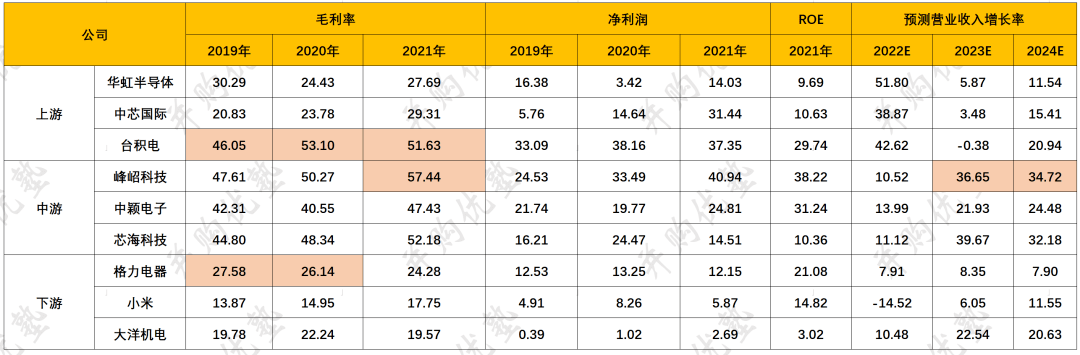

上游,台积电盈利能力较好,主要是先进制程定价能力强,以及规模效应较明显。中游,峰岹科技盈利能力较强。

中游芯片厂商预期增速较高,芯海科技预期增速比较高,原因是:2023年是公司新品密集发布阶段,例如应用于工业、汽车领域的SOC芯片,消费、工业等场景的模拟与信号链产品,新产品有望驱动业绩增长。峰岹科技,机构预测其汽车MCU出货量提升,推动收入增长。

一、小家电销量——根据奥维云数据,2023年1月销售数据微升,小家电各品类中,养生壶、吹风机销售上升;电饭煲、空气炸锅、按摩保健品、剃须刀、电动牙刷等销售下滑,扫地机由于基数低实现高增长。

二、白电销量——2023年1月,国内主要白电品类,如冰箱、电视、洗衣机、空调等销售增速均处于负区间。